La pandemia da SARS-CoV-2 sta risultando uno stress test su scala globale della qualità delle istituzioni e delle prospettive economiche dei diversi paesi mondiali. Se alcuni paesi, grazie alle campagne vaccinali, possono considerare ormai prossima alla fine la fase più grave della pandemia, molti altri dovranno confrontarsi ancora per mesi con l'emergenza sanitaria. I risultati ottenuti e, non meno importanti, le modalità, più o meno penalizzanti, con cui essi sono conseguiti rappresentano un indicatore del grado di coesione di un paese, della sua capacità di assumere decisioni anche difficili e del suo grado di sviluppo economico.

Nell'industria finanziaria, maggiori informazioni creano un forte vantaggio competitivo

Questo stress test sta producendo una enormità di informazioni che trovano negli operatori finanziari i principali utilizzatori. Le informazioni sono, infatti, un input fondamentale del loro processo decisionale.

Nei mercati finanziari, la diversa capacità di processare informazioni è un fattore competitivo importante. Una maggior capacità di anticipare le dinamiche del grado di salute di una economia e sulle sue prospettive può consentire ad un operatore di prendere posizioni in anticipo rispetto ai concorrenti, guadagnando dalla realizzazione delle sue previsioni. L'elevato ritorno economico giustifica quindi significativi investimenti nell'acquisizione di dati e informazioni e nel relativo processo di analisi. In altre parole, l'elevata convenienza economica rende un operatore finanziario un soggetto economico altamente informato.

Nelle transazioni, gli operatori finanziari svelano le loro valutazioni

Generalmente, gli operatori finanziari non hanno alcuna convenienza a condividere con terzi le informazioni raccolte e le valutazioni che ne hanno tratto. Tutte le volte, tuttavia, che un operatore effettua una transazione su un mercato regolamentato, egli è costretto a "dichiarare" la sua valutazione su un dato titolo e, indirettamente, sul paese da cui, in qualche modo, dipende il prezzo del titolo. Dal prezzo a cui è avvenuta la transazione è possibile quindi ricavare l'opinione che gli operatori hanno del grado di salute e sulle prospettive economiche dei diversi paesi.

Effetto Draghi

Uno tra i casi più noti di giudizio inglobato nei movimenti di un indice finanziario è quello relativo allo spread tra i titoli di stato decennali italiani e tedeschi. La lettura dei movimenti dello spread consente di ripercorrere i fatti e le informazioni che hanno portato i mercati finanziari a migliorare/peggiorare la loro valutazione sulle prospettive sociali ed economiche dell'Italia. Tra i fatti più recenti, è significativo quanto successo all'inizio del 2021, quando l'incarico di governo dato all'ex presidente della BCE, ha prodotto un "effetto Draghi" con una riduzione in pochi giorni dello spread di 25 punti base, portando per la prima volta il decennale dell’Italia sotto la soglia di 0.50%.

Valutazioni estratte dalla combinazione di più indici

Quello che vale per i tassi sui decennali, vale anche per gli indici di borsa. Valutazioni positive sulle prospettive di un paese portano i gestori finanziari ad aumentare la quota di portafoglio detenuta in titoli azionari delle imprese del paese, aumentandone la domanda e i relativi prezzi. Vale, infine, anche per i tassi di cambio. Se migliorano le prospettive di un paese, gli investitori internazionali tenderanno ad aumentare gli investimenti in titoli denominati nella valuta del paese, portando ad un apprezzamento della valuta stessa.

In sintesi, i miglioramenti/peggioramenti nella valutazioni delle prospettive di un paese da parte dei mercati finanziari portano ad aumenti/diminuzioni degli indici di borsa del paese, riduzioni/aumenti dei sui tassi di interesse, apprezzamenti/deprezzamenti della sua valuta. Combinando questi indici è possibile calcolare un indice composito (IC) che riflette i miglioramenti o i peggioramenti nella valutazione dei mercati finanziari. Questo indice è semplicemente calcolato come valore in dollari dell'indice di borsa locale, "attualizzato" con il tasso di interesse sui titoli decennali.

Country relative score

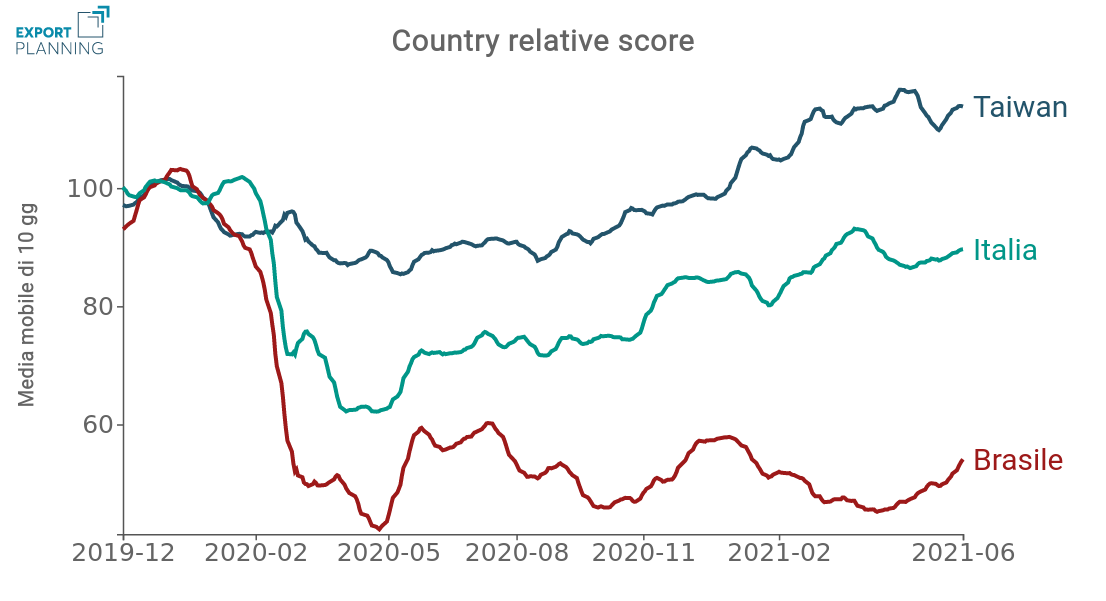

In termini di dinamica, l'indice di borsa in dollari attualizzato è facilmente comprensibile. Viceversa i livelli sono di dubbia lettura poiché derivati dalla combinazione di indici con basi diverse. Per superare questo limite è possibile relativizzarlo rispetto ad un periodo base. Se si confronta il suo valore, infatti, con quello di un periodo di base (ad esempio dicembre 2019, mese precedente ai primi casi segnalati di Covid19 in Cina), si può ottenere uno score, che indica se i mercati finanziari stanno valutando in modo più o meno favorevole il paese rispetto alle valutazioni espresse prima della pandemia.

Infine è possibile confrontare l'indice calcolato per un paese, con quello relativo agli Stati Uniti, il più grande mercato finanziario al mondo. In questo modo si ottiene una misura di quanto le valutazioni del paese da parte dei mercati finanziari sono migliorate/peggiorate, in relazione a quelle degli USA. Questa comparazione dell'indice di un dato paese con quello relativo agli Stati Uniti, consente di depurare l'indice da tutti quei fenomeni globali che influenzano l'intera economia mondiale e che non sarebbe quindi corretto associare a specificità del paese.

Nel grafico che segue è riportato questo score per Taiwan, Brasile e Italia. Il primo paese è certamente tra quelli che hanno superato nel modo migliore lo stress test della pandemia; il secondo è tra quelli in cui la pandemia ha fatto emergere le maggiori debolezze. L'Italia si colloca in una posizione intermedia tra i primi due.

È evidente dalla dinamica delle tre serie, la diversa valutazione che i mercati finanziari hanno espresso nel corso degli ultimi 18 mesi su questi paesi. Nei primi mesi della pandemia, il giudizio è stato severo per l'Italia, colpita da numerosi contagi e morti. Ma molto più severo è stato il giudizio sul Brasile, dove il governo Bolsonaro sembrava voler affrontare l'epidemia con le armi dell'ignoranza e della sottovalutazione. Diversamente, i mercati finanziari hanno "premiato" Taiwan, apparso fin da subito in grado di gestire l'emergenza sanitaria con un tracciamento rigoroso dei contatti, quarantene mirate e utilizzo diffuso della mascherina.

Il successo del primo lockdown ha portato poi l'Italia ad una fase di recupero in linea con quella registrata da Taiwan. Complice di questo miglioramento è stato naturalmente il parallelo peggioramento della situazione sanitaria negli Stati Uniti, condizionato dalle incertezze dell'amministrazione Trump. Nessun miglioramento è stato, invece, registrato nella valutazioni dei mercati finanziari sulla situazione del Brasile, dove l'irresponsabilità del governo si è tradotta nel portare il paese a raggiungere la prima posizione nel mondo per decessi da Covid per abitante.

Questo articolo è riservato agli utenti registrati alla piattaforma.

Per continuare la lettura dell'articolo accedi o registrati gratuitamente

alla piattaforma.