Per aumentare le proprie possibilità di successo sui mercati esteri, risulta ormai fondamentale, anche per le piccole e medie imprese, adottare un approccio strategico all’internazionalizzazione. Tale approccio deve però risultare accessibile in termini di costi: le risorse a disposizione delle PMI per abbracciare una pianificazione strategica risultano infatti tipicamente limitate rispetto al caso delle grandi imprese.

A fronte di ciò, il rischio per la piccola impresa è quella di concentrarsi sul solo mercato domestico, o limitarsi ad un export passivo, senza attuare un vero e proprio progetto di entrata in uno o più mercati esteri, considerati prioritari.

In questo modo, si rischia però di non sfruttare l’ampio quadro di opportunità offerte dall'apertura allo scenario internazionale.

In un precedente articolo abbiamo affrontato il tema della conoscenza dei possibili mercati target, questione per la quale può risultare efficace per le PMI l’adozione di un approccio snello ed economico, che possa fornire gli elementi chiave per l’ottimizzazione delle decisioni aziendali.

Dopo l’individuazione dei mercati da considerare come prioritari, Export Best Practice promuove servizi di reportistica che possano fornire una overview del mercato di interesse. Facciamo quindi un esempio pratico, focalizzandoci su un caso di studio tipico dell’export made in Italy: le calzature.

Come ben noto, l’Italia si colloca in una posizione di primo piano sulla scena internazionale per le esportazioni del comparto calzaturiero. Secondo le stime ExportPlanning, nel 2021 il nostro paese si qualifica come terzo maggiore esportatore su scala mondiale – e primo considerando solo la fascia alta di prezzo, che rappresenta oltre il 70% del nostro export.

In prima posizione tra i maggiori esportatori mondiali si colloca invece la Cina, seguita dal Vietnam. L’export cinese si concentra principalmente sulla fascia di prezzo medio-bassa, mentre quello vietnamita ha visto crescere negli ultimi anni la fascia media e, in misura minore, anche la medio-alta.

Quali mercati possono considerarsi più interessanti per l’export calzaturiero italiano? Attraverso il servizio di Market Selection è possibile elaborare un ranking, considerando alcuni indicatori chiave1.

I primi due mercati che emergono come prioritari sono Svizzera e Germania. Per capire su quale mercato focalizzare l’attenzione dell’impresa, secondo i diversi obiettivi che essa può perseguire, può risultare utile una prima analisi con i Report Mercato ready-to-use.

Svizzera

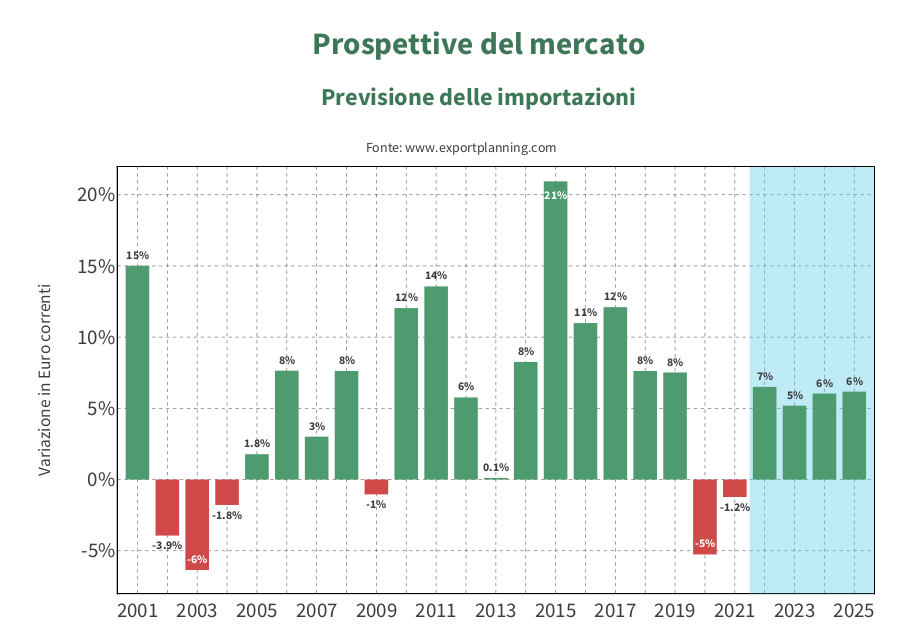

Le importazioni svizzere di calzature hanno mostrato solidi tassi di crescita nell’ultimo ventennio, fatta salva la frenata del 2020 (-5.3%) e quella, di minore intensità, del 2021 (-1.2%). Nel complesso dell’ultimo anno, si stimano per la Svizzera importazioni di calzature per 1.9 miliardi di euro. Per i prossimi anni si prevede un trend di ripresa, dopo la frenata del periodo pandemico, con un tasso di crescita medio annuo stimato al +6% tra il 2022 e il 2025.

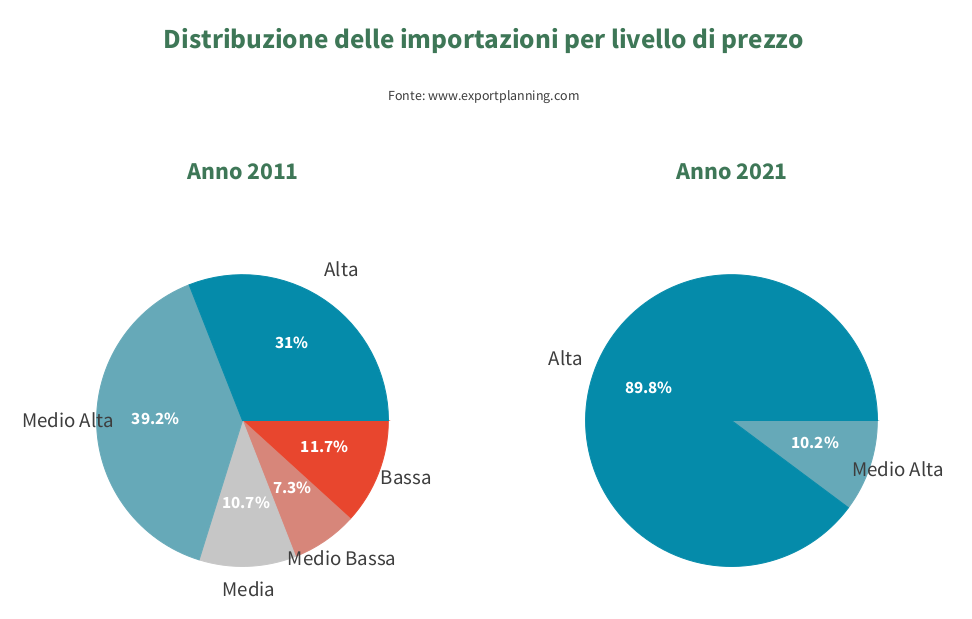

Da notare, inoltre, come la distribuzione delle importazioni svizzere per fasce di prezzo sia fortemente concentrata sulla fascia alta, che rappresenta attualmente quasi il 90% del totale del suo import calzaturiero.

L’Italia rappresenta, storicamente, il principale esportatore di calzature sul mercato svizzero, con una quota di mercato che sfiora il 40%.

Germania

La domanda tedesca di calzature dall’estero risulta ancor più significativa di quella svizzera: nel 2021, l’import del settore si è infatti collocato in prossimità dei 10 miliardi di euro. Anche in questo caso emerge una frenata nelle importazioni nel biennio della crisi Covid, che risulta nel caso tedesco più forte di quella svizzera (-7.2% nel 2020, -2.8% nel 2021). Così come per il caso elvetico, si prevede anche per la Germania una ripresa dell’import calzaturiero nei prossimi anni, con un tasso di crescita medio annuo stimato oltre il 5.5% tra il 2022 e il 2025.

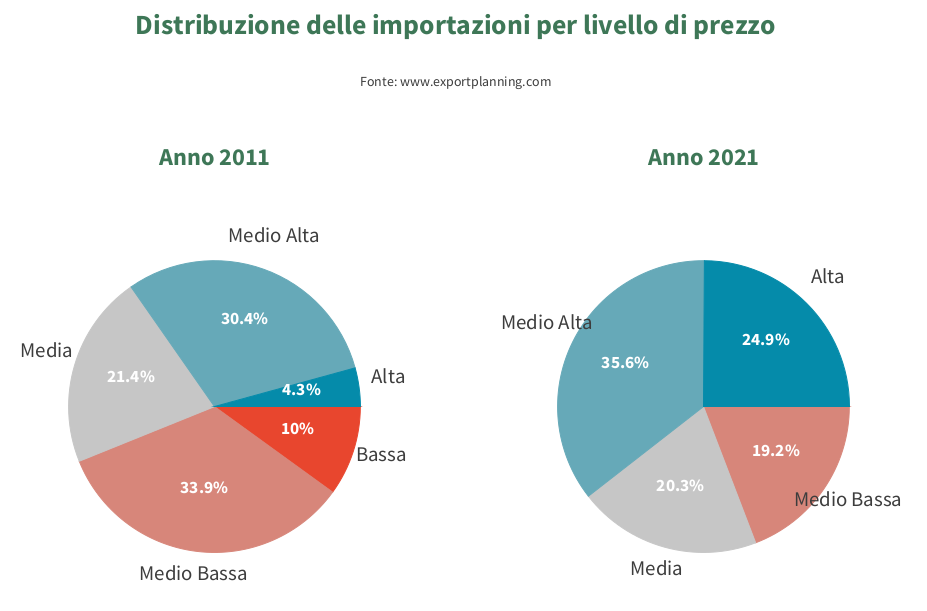

Da notare come il mercato tedesco si differenzi da quello svizzero in termini di importazioni per fasce di prezzo: se il mercato svizzero importa solo calzature di fascia alta e medio-alta, in quello tedesco la fascia alta e medio-alta congiuntamente considerate rappresentano il 60% del totale dell’import del settore. Tale quota risulta in crescita rispetto a un decennio fa, risultando comunque inferiore rispetto al caso svizzero.

Il mercato tedesco emerge quindi come più ampio, ma la sua domanda non è concentrata sulla sola qualità, bensì anche su prodotti più economici.

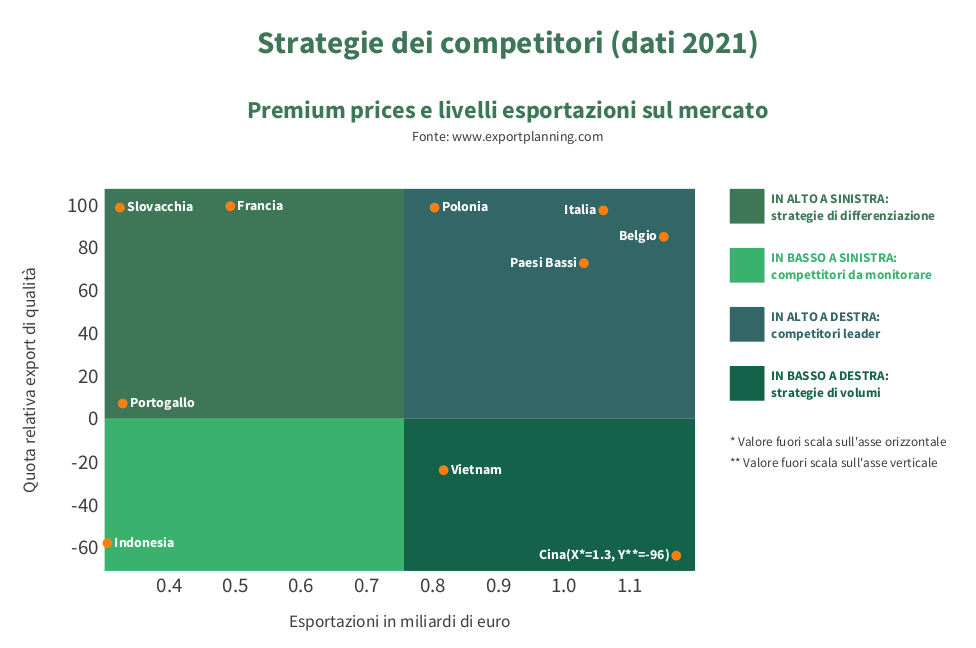

Considerando le importazioni calzaturiere tedesche per paese di provenienza, i dati mostrano come la quota di mercato più ampia sia detenuta della Cina (12.3%), le cui esportazioni verso la Germania si concentrano quasi totalmente sulla fascia medio-bassa di prezzo; segue il Belgio (11.4%), che concentra invece le sue esportazioni verso la Germania sulla fascia medio-alta di prezzo, e l’Italia (10.4%), che risponde invece ai bisogni della fascia alta.

L’Italia si trova quindi primariamente a fronteggiare sul mercato tedesco il competitor belga, piuttosto che quello cinese: mentre la Cina punta soprattutto sui volumi di export e non sulla sua qualità, le esportazioni di Italia e Belgio sembrano invece maggiormente concentrate sul fattore quality (si veda la sezione in alto a destra del grafico di seguito).

Troviamo, sulla stessa linea di Italia e Belgio, i Paesi Bassi e la Polonia, che rappresentano quindi potenziali competitori per l’Italia sul mercato calzaturiero tedesco, detenendo rispettivamente quote di mercato del 10.2% e del 7.9% in Germania nel 2021.

Conclusioni

Aggiungendo all’analisi dei casi svizzero e tedesco eventuali ulteriori mercati di interesse, valutati come appetibili per l’esportatore, è possibile ottenere una visione d’insieme che fornisca i numeri chiave per la scelta dei mercati prioritari. Sarà poi l’azienda a scegliere quale mercato privilegiare, rispondendo a domande come:

1. Indicatori relativi al commercio estero di calzature

- Valore import, 2021

- Import pro-capite, 2021

- Previsioni import, 2025/2021

- Importazioni di qualità, 2019

- Incidenza nelle importazioni della fascia alta e medio-alta di prezzo, 2021

- Quote di mercato italiane, 2021

- Tariffe per esportatori UE

Indicatori di tipo macroeconomico

- Previsioni PIL, 2025/2022

- Contry Risk Assessment COFACE, 2021